GREEN OLEO – I risultati del primo semestre 2023 sono in linea con le previsioni degli analisti in termini di volumi

GREEN OLEO S.p.A., tra i principali produttori europei di oleochimica fine da fonti rinnovabili, rende noto che gli eventi che hanno determinato la differenza tra l’Ebitda adjusted pari a € 3,1 mln e quello effettivo (pari a € 1,05 mln) sono stati straordinari anche per la rapidità con la quale si sono manifestati.

I dettagli

La società ribadisce che i risultati del 1H23 sono in linea con le previsioni degli analisti in termini di volumi di vendita e che i dati di marginalità sono stati causati da eventi di natura assolutamente straordinaria e non prevedibile. Inoltre in data odierna gli azionisti e fondatori di Green Oleo Francesco Buzzella e Beatrice Buzzella, hanno comunicato mediante internal dealing l’acquisto di azioni Green Oleo a testimonianza della fiducia nel valore e nelle prospettive di crescita della Società. In particolare Green Oleo precisa quanto segue.

La riduzione dei prezzi delle materie prime mostrata nel primo semestre 2023 rispetto al 2022 ha portato ad una minore valorizzazione delle rimanenze della Società per circa Euro 1,5 milioni.

A ciò si devono aggiungere i prezzi effettivi del gas metano del primo semestre 2023 i quali sono risultati inferiori e maggiormente convenienti nel primo semestre 2023 rispetto a quelli che erano stati fissati dal management di Green Oleo per il 50% della fornitura al prezzo del 2022, con maggiori costi per circa Euro 0,6 milioni nel semestre 2023. Relativamente a questo punto viene precisato che Green Oleo ha prudentemente bloccato il 50% del proprio fabbisogno di gas nel momento in cui l’indice TTF superava i 100€/MWh a fine 2022. Inaspettatamente, a fronte di un fixing del 50% del fabbisogno ad una media di prezzo di 90 €/MWh per i primi 3 trimestri 2023, nello stesso periodo l’indice TTF è sceso bruscamente sotto i 50€/MWh, in particolare negli ultimi mesi del 1H23.

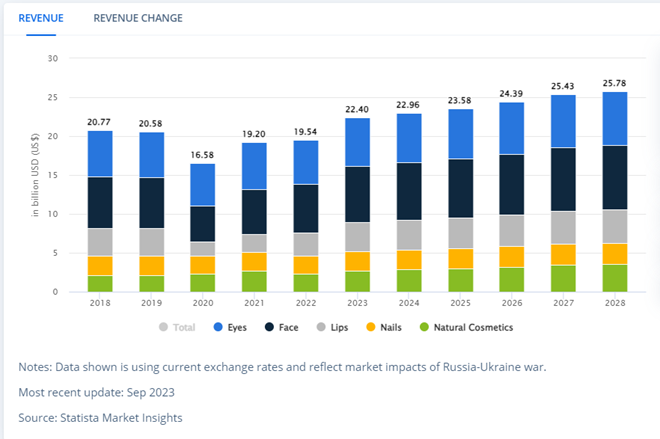

La Società si sta concentrando a valle della catena produttiva, diversificando il rischio e differenziando l’offerta. In particolare le produzioni Green Oleo, sono destinate a molteplici settori, quali ad esempio, l’automotive per la produzione degli pneumatici così come in cosmetica e per la detergenza. Il settore cosmetico , ad esempio, prevede un trend di crescita fatturato con un CAGR pari al 2,89% nei prossimi 5 anni (fonte Statista, Sep 2023)

Il settore automotive, parimenti, prevede una crescita di fatturato con un CAGR pari al 2,19% nei prossimi 4 anni (fonte Statista, Aug 2023).

La Società sta promuovendo i suoi prodotti in quei settori dove la stagnazione è meno evidente e in settori dove la domanda è alta a causa di fenomeni di shortage per problemi nella supply chain. In particolare, la competizione dei biofuels sta riducendo la disponibilità di alcune materie prime (i.e. Olio di Pino, Sego categoria I e II) obbligando i downstream users a trovare alternative da feedstock differenti. La flessibilità delle linee produttive e la capacità formulativa di Green Oleo, ha consentito di intercettare queste vacanze produttive come nel caso di successo delle alternative ai TOFA (Tall oil Fatty Acids) con l’obiettivo di mitigare la ciclicità del mercato.

La Società punta fortemente sullo sviluppo del mercato dei prodotti c.d. esteri: infatti i volumi di vendita di Green Oleo di questi prodotti nel primo semestre del 2023 sono aumentati del 42% rispetto al pari periodo del 2022, un trend che è in ulteriore rafforzamento nel terzo e nel quarto trimestre 2023, con accrescimento della quota di mercato. Si sottolinea che questa performance si inserisce in una situazione di mercato di segno opposto, che ha visto ridurre i volumi di vendita degli esteri per una quota stimata tra il 30% ed il 50%. Parallelamente Green Oleo si aspetta un recupero dell’oleochimica e dei relativi volumi di vendita nel corso del quarto trimestre; la drastica riduzione dei prezzi delle materie prime sembra, infatti, aver raggiunto la sua fine nel corso del terzo trimestre, il che consente ai clienti di ritornare a pianificare acquisti senza il timore di una importante perdita di valore del magazzino. Il dato è suffragato dall’andamento degli ordini di settembre che hanno registrato una crescita in volume del 28% rispetto alla media dei primi 8 mesi, in netta controtendenza rispetto allo stesso periodo del 2022 che ha invece riportato una flessione del 18%.

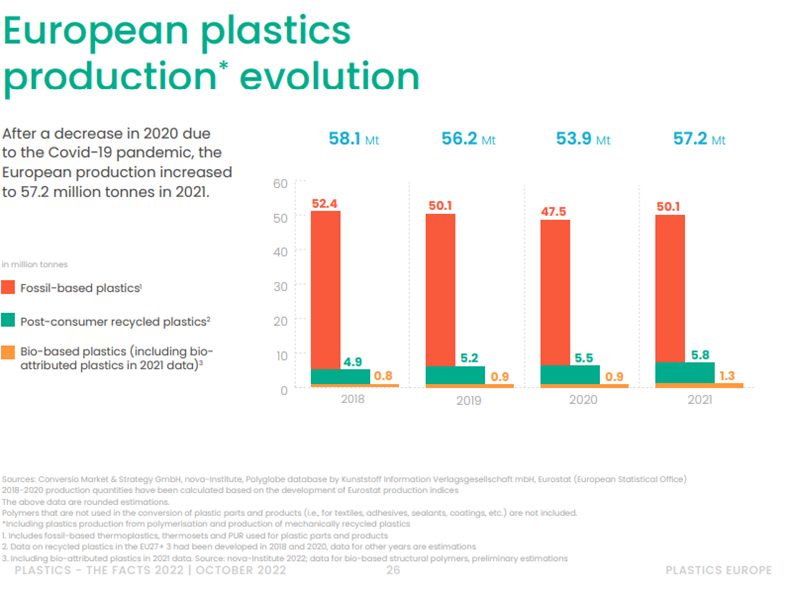

In linea generale per il prossimo futuro Green Oleo prevede una tendenza positiva in virtù del sempre maggiore ricorso a sostanze chimiche verdi e da fonti rinnovabili, della maggiore domanda di lubrificanti a base biologica nel settore automotive, delle determinazioni contenute nel Transitional Pathway for the Chemical Industry dell’EU nel quale si pone l’obiettivo che entro il 2030 il 30% dei prodotti plastici per il packaging sia da fonti rinnovabili e del 20% di tutti i materiali plastici e dei prodotti chimici sintetizzati in EU sia da fonte rinnovabile. Come evidenziato nel grafico sottostante, pubblicato nel report annuale della Eu Plastic Association, la produzione di plastica in EU si attesta nel range di 50-60 Mln di tons all’anno. La parte di rinnovabili è, per ora nel range dell’1% (con tendenza a crescere), possiamo quindi estrapolare una proiezione di extra domanda per fonti rinnovabili pari a 9 Mln di tons entro il 2030 solo considerando il target del 20%.

Volendo dettagliare ulteriormente, la quota di packaging all’interno della produzione è EU rappresenta il 39,1% come dal grafico sottostante. Ricalcolando quindi la quota da rinnovabili target per il 2030, in considerazione del target del 30% per il plastic packaging, si aggiungono ulteriori 2 Mln di tons, portando la crescita della domanda di rinnovabili a 11 Mln di tons complessive.

Come sopra evidenziato per il quarto trimestre si prevede di incrementare ulteriormente la crescita dei volumi venduti per i prodotti esteri e un recupero per l’oleochimica. La fase di destocking, cioè la fase in cui i clienti non fanno magazzino per timore di un eventuale invenduto, si è procrastinata per 4 trimestri consecutivi, è quindi ragionevole assumere che, una volta stabilizzati i prezzi delle materie prime, i clienti torneranno ad acquistare regolarmente e riassortire i loro stock.

E’ ragionevole, peraltro, aspettarsi che l’effetto di riduzione del prezzo sullo stock sia stato praticamente assorbito, anche in relazione alla durata delle scorte. Poiché Green Oleo cerca di mantenere una rotazione dello stock inferiore ai 60 giorni, e considerando che i prezzi delle materie prime della Società si sono assestati durante il Q3, ci si aspetta un impatto notevolmente ridotto nel secondo semestre relativamente a questa voce che ha impattato per 1,5 Mln€ nel primo semestre 2023.

Il nostro giudizio

Sul titolo Integrae SIM ha una raccomandazione (BUY), target price € 2,65 (upside potential +152%).

Per leggere il documento completo della nostra ricerca, comprensivo delle informazioni previste dalla normativa di riferimento, clicca qui:

https://acrobat.adobe.com/id/urn:aaid:sc:EU:adf71921-d74a-4183-883e-60e29b5c4079